Quartalszahlen Intel: Starkes PC-Geschäft trifft auf Server-Schwäche und Strafe

Im ersten Quartal 2021 hat Intel erneut fast 20 Milliarden US-Dollar umgesetzt. Der Gewinn brach aber durch die Schadensersatzleistung im Patentstreit mit VLSI um 41 Prozent ein. Dass die Data-Center-Sparte ganze 20 Prozent weniger umsetzte, wurde durch ein Plus von 8 Prozent der größeren Client-Sparte aufgefangen.

Umsatz bleibt dank Client-Geschäft stabil

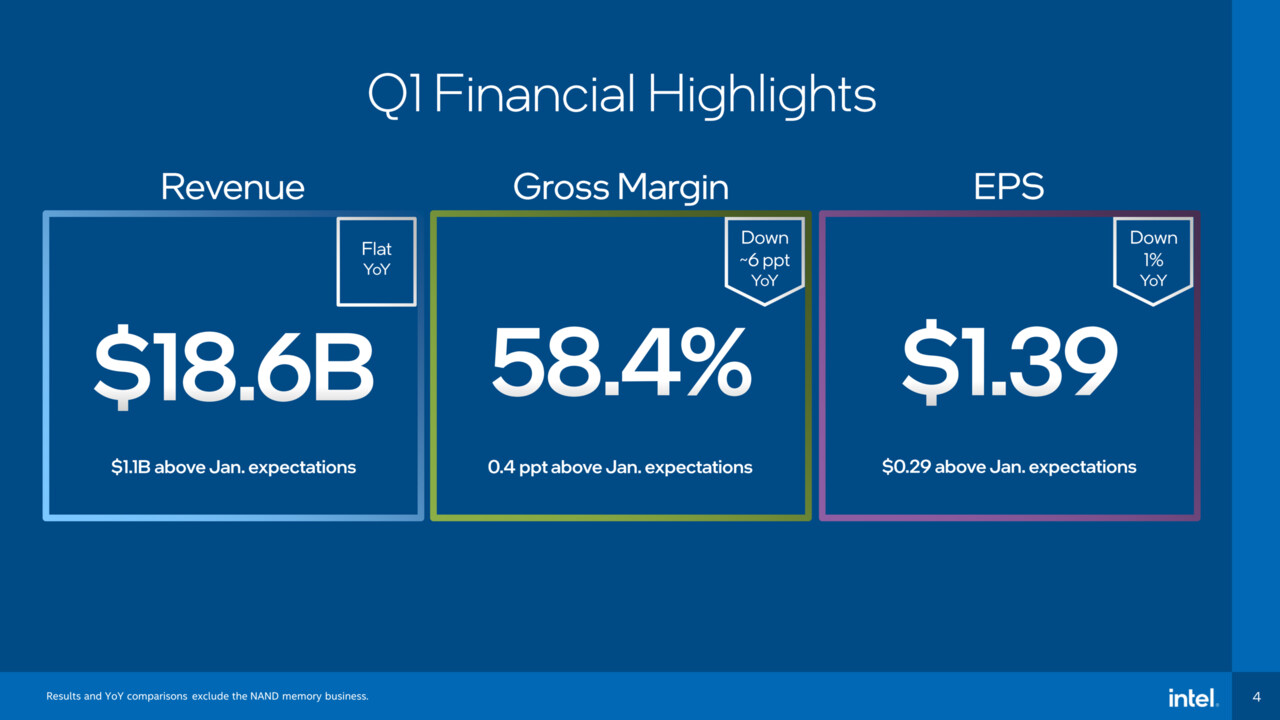

Mit rund 19,7 Milliarden US-Dollar zeigte sich der Gesamtumsatz von Intel im Vergleich zum Vorjahr (19,8 Milliarden US-Dollar) nahezu stabil. Doch sank der Nettogewinn von vormals 5,661 Milliarden US-Dollar (Q1 2020) auf 3,361 Milliarden US-Dollar und damit um rund 41 Prozent. Schuld daran hat der Rechtsstreit mit der Firma VLSI Technology LLC, in dessen Rahmen Intel von einem US-Gericht in Texas zu einer Schadensersatzleistung in Höhe von 2,18 Milliarden US-Dollar verdonnert wurde. Intel hatte aber angekündigt, gegen das Urteil vorzugehen. Der Gewinn pro Aktie (EPS) lag mit 1,39 US-Dollar dennoch über den Erwartungen.

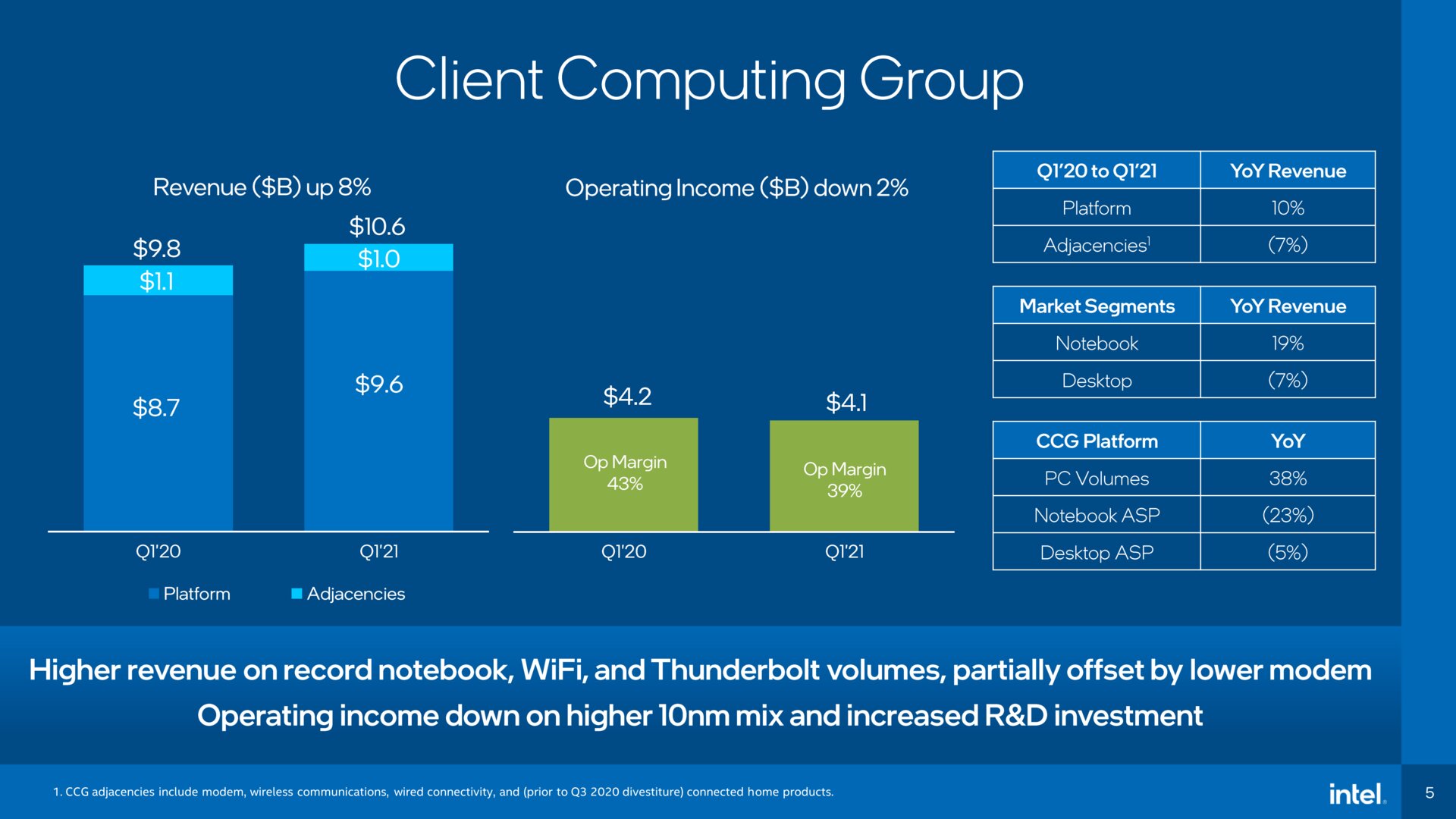

Beim Blick auf das eigentliche Geschäft zeigte sich Intels größte Sparte in Form der Client Computing Group (CCG) rund um die Core-Prozessoren für Desktop-PCs und Notebooks sowie weiteren Produkten für Verbraucher erneut umsatzstark. Im ersten Quartal des Jahres wurde mit rund 10,6 Milliarden US-Dollar 8 Prozent mehr umgesetzt, die CCG war für mehr als die Hälfte der gesamten Einnahmen von Intel verantwortlich. Dabei sank der Umsatz im Bereich Desktop zwar um 7 Prozent, die Notebook-Produkte legten aber um 19 Prozent zu. Der Absatz nach Stückzahl sei insgesamt um ganze 38 Prozent gestiegen. Durch sinkende Verkaufspreise nahm die Marge wiederum leicht ab.

Rund 20 Prozent Umsatzrückgang wurden wiederum in der Data Center Group (DCG) mit den Xeon-Prozessoren für Server verbucht, die statt rund 7 Milliarden US-Dollar ein Jahr zuvor jetzt nur noch rund 5,6 Milliarden US-Dollar einbrachte. Zu sinkenden Absatzzahlen gesellten sich auch noch niedrigere durchschnittliche Verkaufspreise (ASP), wodurch das operative Einkommen um ganze 64 Prozent sank. Zwar ist als Ursache weiterhin der erstarkte Konkurrenzkampf mit AMDs Epyc-Prozessoren denkbar. Doch Intel führt vor allem den Abbau von Inventar im Cloud-Sektor sowie Einflüsse der COVID-19-Pandemie als Gründe an. Das operative Einkommen soll auch durch das Hochfahren der 10-nm-Fertigung sowie höhere Ausgaben für Forschung und Entwicklung abgenommen haben.

Im Bereich Internet of Things hat die IOTG-Sparte mit 914 Millionen US-Dollar Umsatz nur leicht zugelegt. Das Mobileye-Geschäft wuchs mit 48 Prozent mehr Umsatz auf 377 Millionen US-Dollar wiederum auf neues Rekordniveau. Die Sparten Non-volatile Memory Storage Group (NSG) und Programmable Solutions Group (PSG) setzten mit einem Minus von 17 Prozent respektive 6 Prozent jeweils weniger um.

Ausblick auf Q2

Für das zweite Quartal 2021 erwartet Intel einen Umsatz von 18,9 Milliarden US-Dollar (GAAP), eine Bruttomarge von 55 Prozent sowie einen Gewinn pro Aktie von 1,05 US-Dollar. Ohne das NAND-Geschäft, das Intel an SK Hynix abtritt, lautet die Prognose (Non-GAAP) 17,8 Milliarden US-Dollar bei 57 Prozent Marge und gleichen EPS.