Intel-Quartalszahlen: Die 10-nm-Fertigung überholt endlich 14 nm

Meilenstein für Intel: Nach Jahren der Verzögerung fertigt Intel nun mehr 10-nm-Chips als 14-nm-Lösungen. Diese Aussagen markieren ein über den Erwartungen liegendes zweiten Quartal, in dem vor allem die Server-Sparte unter Druck stand. Im Consumer-Geschäft helfen einmal mehr eigene Fabriken.

Einher gehen auch deutlich Kostensenkungen in dem Bereich, die einmal mehr zeigen, wie sehr Intel doch noch am Anfang der 10-nm-Produktion selbst im vergangenen Jahr stand, als Ice Lake bereits ein Jahr auf dem Markt war und Tiger Lake an den Start ging. So gibt der Hersteller heute an, die Kosten pro Wafer binnen eines Jahres um 45 Prozent gesenkt zu haben. Von Tiger Lake konnten bis heute mehr als 50 Millionen Lösungen ausgeliefert werden, Ice Lake-SP ist seit dem Jahresbeginn dabei, Alder Lake folgt nun und soll in diesem Jahr ebenfalls noch Millionen Stückzahlen erreichen.

Extrem hohe Nachfrage noch für viele Quartale

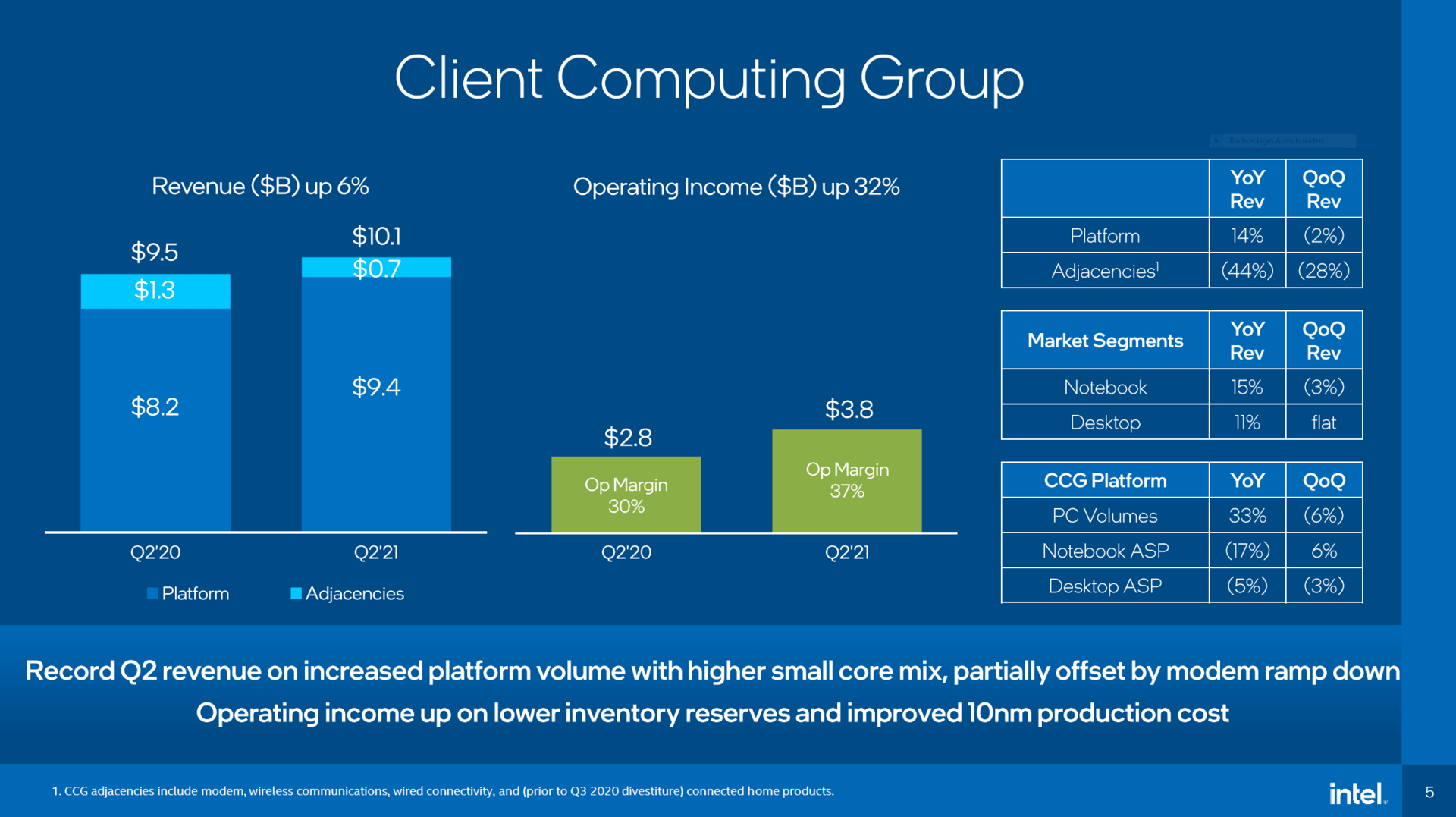

Einmal mehr spielt Intel hierbei die eigene Fertigung aus. In der Consumer-Sparte wurden 33 Prozent mehr Prozessoren ausgeliefert, die einen geringeren Durchschnittspreis vor allem im Notebook sogar mehr als aufwiegen konnten. Die Sparte macht nun wieder über 10 Milliarden US-Dollar Umsatz und markiert damit sogar einen Rekordwert für ein zweites Quartal, der operative Gewinn stieg von 2,8 auf 3,8 Milliarden US-Dollar an.

Dass es aber nicht mit der Chip-Fertigung allein getan ist, hat Intel ebenfalls erkannt und bereits vor einigen Monaten in die Substrat-Herstellung investiert. Diese sind jetzt verfügbar und sollen Millionen Substrate für das zweite Halbjahr bereitstellen, ein Vorteil, den andere Hersteller nicht haben.

Doch selbst Intel erklärt hierbei, nicht alle Kundenwünsche erfüllen zu können, so hoch sei die Nachfrage weiterhin. Vor allem im dritten Quartal könnte es die Client-Sparte treffen, die ganzen Probleme der Industrie sollen noch viele Quartale anhalten, erläutert Intels Finanzchef

We remain in a highly constrained environment where we are unable to fully supply customer demand. In CCG, we continue to see very strong demand for our client products and expect TAM growth to continue. However, persistent industry-wide component in substrate shortages are expected to lower CCG revenues sequentially. We expect supply shortages to continue for several quarters, but appear to be particularly acute for clients in Q3.

Intel-CFO George Davis

Server straucheln, Mobileye gewinnt

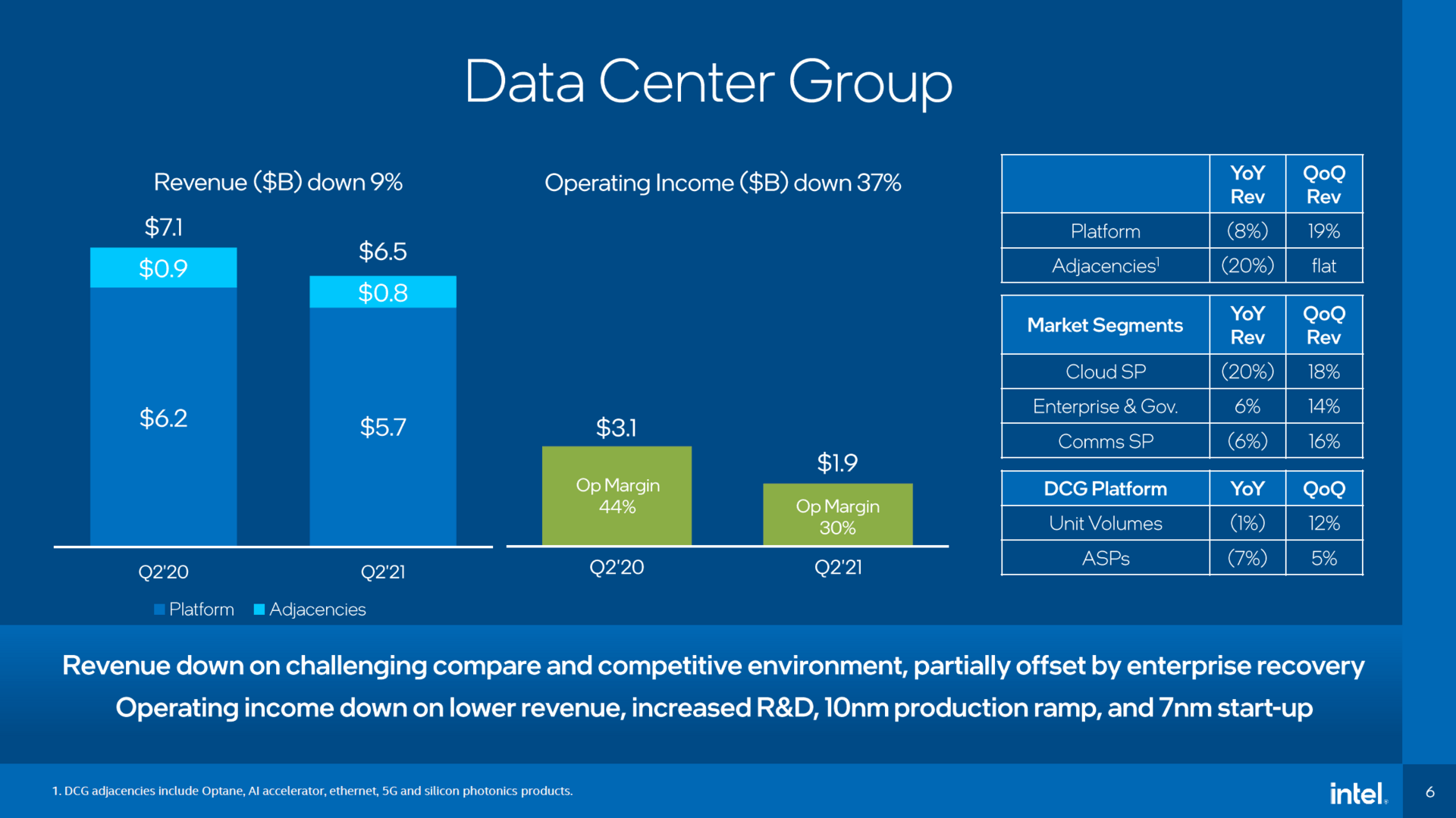

Dass bei Intel aber nicht alles rund läuft, zeigt die Server-Sparte. Hier setzt AMD dem Marktführer jetzt am meisten zu, natürlich spielen die ewigen Verzögerungen auch hier mit hinein. Vor allem sichtbar ist das am Gewinn, der hier um eine Milliarde US-Dollar zurück ging, während sich der Umsatz mit einem Minus von acht Prozent noch relativ gut halten konnte. Letztlich ist aber auch das noch Jammern auf sehr hohem Niveau, der Umsatz in dem Bereich ist noch immer der viertbeste aller Zeiten. Ice Lake-SP soll im zweiten Quartal hinsichtlich Stückzahlen deutlich mehr anziehen, Sapphire Rapids mit einem deutlich besseren Komplettpaket wird aber erst nächstes Jahr eingreifen.

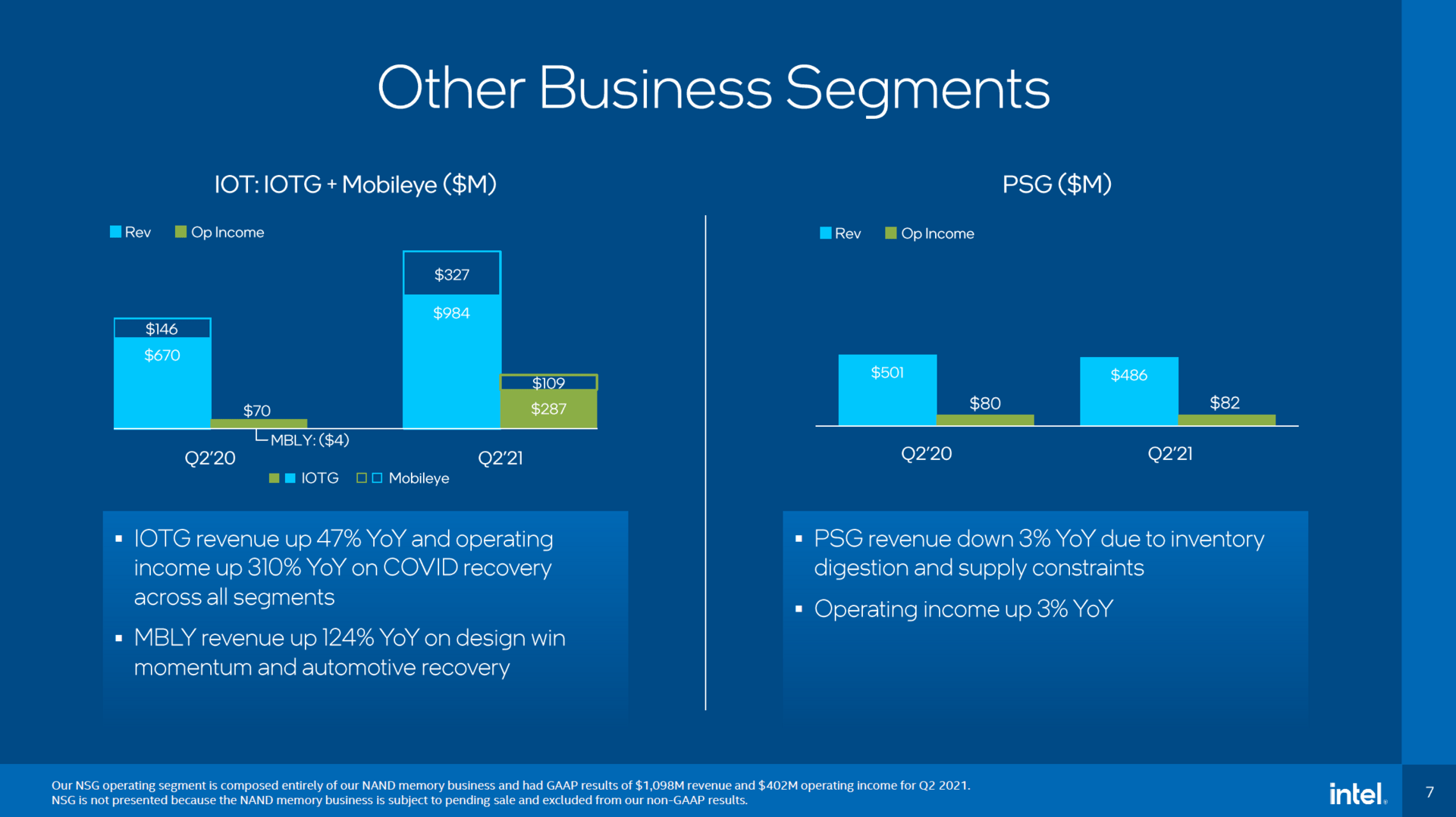

In den anderen Sparten konnte vor allem der Automobilbereich unter Mobileye glänzen. 124 Prozent mehr Umsatz und 10 neue Design Wins für insgesamt 16 Millionen Fahrzeuge unter anderem von Toyota lassen Intel im Geschäft mit ADAS und dem Autonomen Fahren ein Wörtchen mitreden.

Unterm Strich lag der Umsatz am Ende bei 18,5 Milliarden US-Dollar (Non-GAAP) respektive 19,6 Milliarden US-Dollar (GAAP), der Nettogewinn bei über 5 Milliarden US-Dollar, was unterm Strich auf ein ähnliches Niveau wie im Vorjahr hinaus lief. Das erwartet Intel auch im dritten Quartal, die geplanten Umbauten des neuen CEOs brauchen viel Zeit. Allen voran geht dabei auch das neue Foundry-Modell, CEO Pat Gelsinger erklärte hier, dass sich bereits 100 potenzielle Kunden an sie gewandt hätten. Mehr dazu wird Intel am kommenden Montag in einer separaten Veranstaltung verraten.