Intel-Quartalszahlen: Neue Allzeitrekorde mit schwachem Ausblick

Das beste Quartal und ein Rekordjahr: Auf den ersten Blick sieht es gut aus bei Intel. Doch im Detail zeigen sich Schwächen, bereits der Ausblick für das erste Quartal ist wenig rosig. Die Gewinne sackten bereits im vierten Quartal deutlich ein, obwohl mehr Umsatz erzielt wurde.

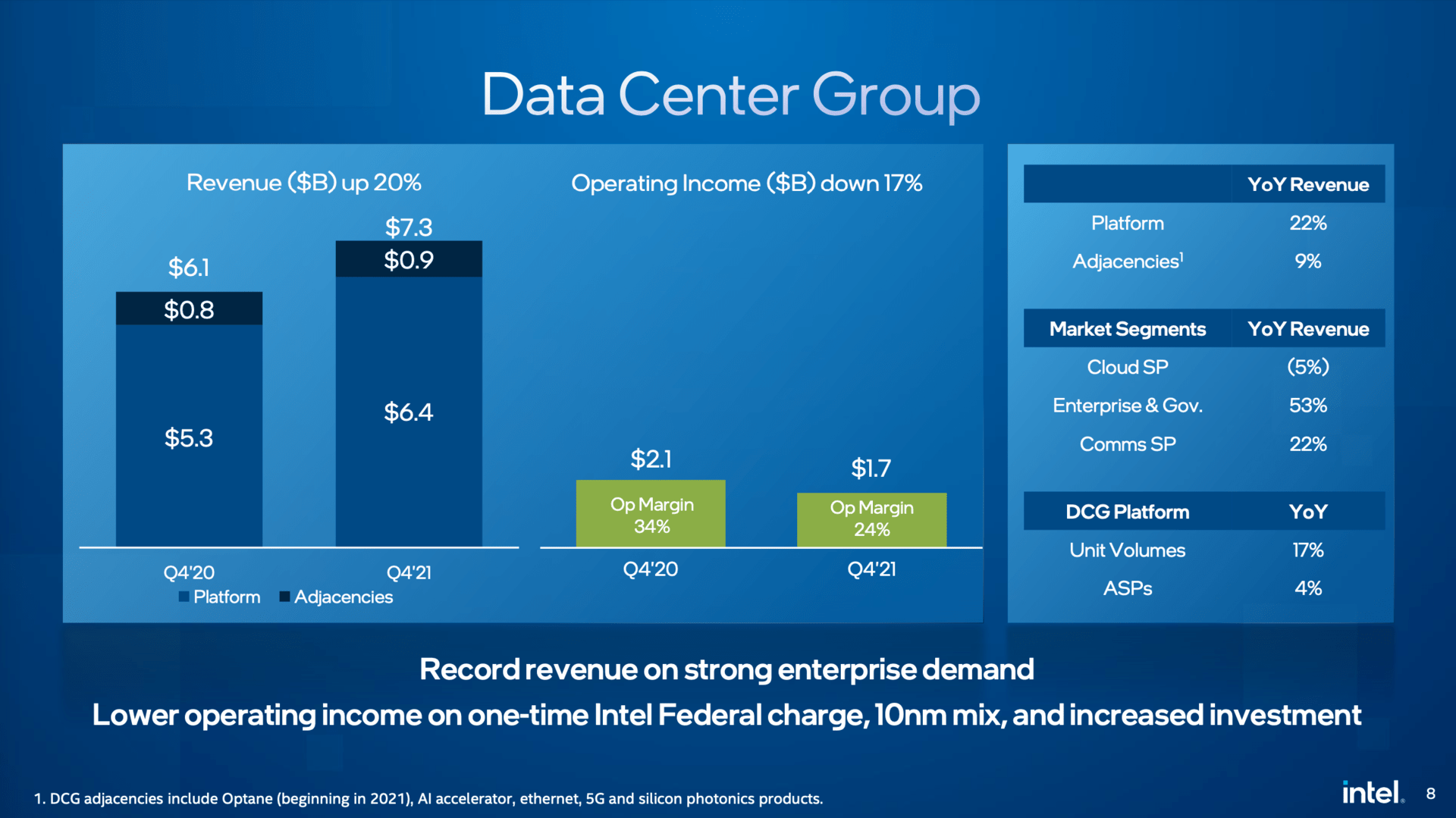

Ice Lake-SP verkauft sich prächtig, kostet aber viel

Das beste Beispiel dafür ist die Data Center Group (DCG). Der Umsatz ging dort gegenüber dem Vorjahr deutlich nach oben, der operative Gewinn stürzte hingegen ab. Mit dafür verantwortlich ist die Strafzahlung an die Regierung für das vielfach verspätete Supercomputer-System Aurora, doch auch die gegenüber den 14-nm-Serien höheren Kosten für die 10-nm-Produkte alias Ice Lake-SP schlagen negativ zu Buche.

Mehr Xeon in einem Monat als AMD Epyc in 2021

Ice Lake-SP soll dennoch aktuell sehr erfolgreich sein, erklärt Intel, mehr CPUs dieser Serie als in den ersten drei Quartalen zusammen sollen ausgeliefert worden sein und damit endlich auch die Millionenmarke geknackt haben. Laut CEO Gelsinger habe man im Dezember allein insgesamt mehr Xeon-CPUs ausgeliefert als AMD Epyc-Prozessoren im ganzen Jahr. Eine interessante Aussagen, wenngleich das früher immer die Regel gewesen sein dürfte, als der Marktanteil bei 95 zu 5 Prozent lag.

We expect that our Xeon shipments in December alone exceeded the total server CPU shipments by any single competitor for all of 2021.

Pat Gelsinger, Inte-CEO

Noch im ersten Quartal sollen die ersten Chips der neuen Generation Sapphire Rapids ausgeliefert werden, doch mehr als für einige Vorzeige-Systeme werde das nicht sein. Weitere Andeutungen im Conference Call lassen eher erkennen, dass der Großteil erst viel später im Jahr folgen wird. Zuletzt war bereits mehrfach von einer Verspätung auf mindestens das dritte Quartal die Rede.

Deutliche Schwäche bei Notebook-Verkäufen

Die Client Computing Group (CCG) musste im vierten Quartal einen deutlichen Rückgang bei den Notebook-Verkäufen verkraften. Keine Neuankündigung im Herbst und damit letztlich nur altbekannte Modelle halfen Intel parallel zu Lieferproblemen von Bauteilen rund um die Geräte nicht, um 26 Prozent brach der Absatz an ausgelieferten Chips ein. Aufgefangen wurde das zum Teil aber durch höhere Preise. Die erzielte auch die Desktop-Sparte, dort stiegen aber auch die Absatzzahlen. In diesem Segment half die Neuvorstellung Alder Lake, während der Konkurrent mit Ryzen 5000 noch auf dem Stand von Ende 2020 ist.

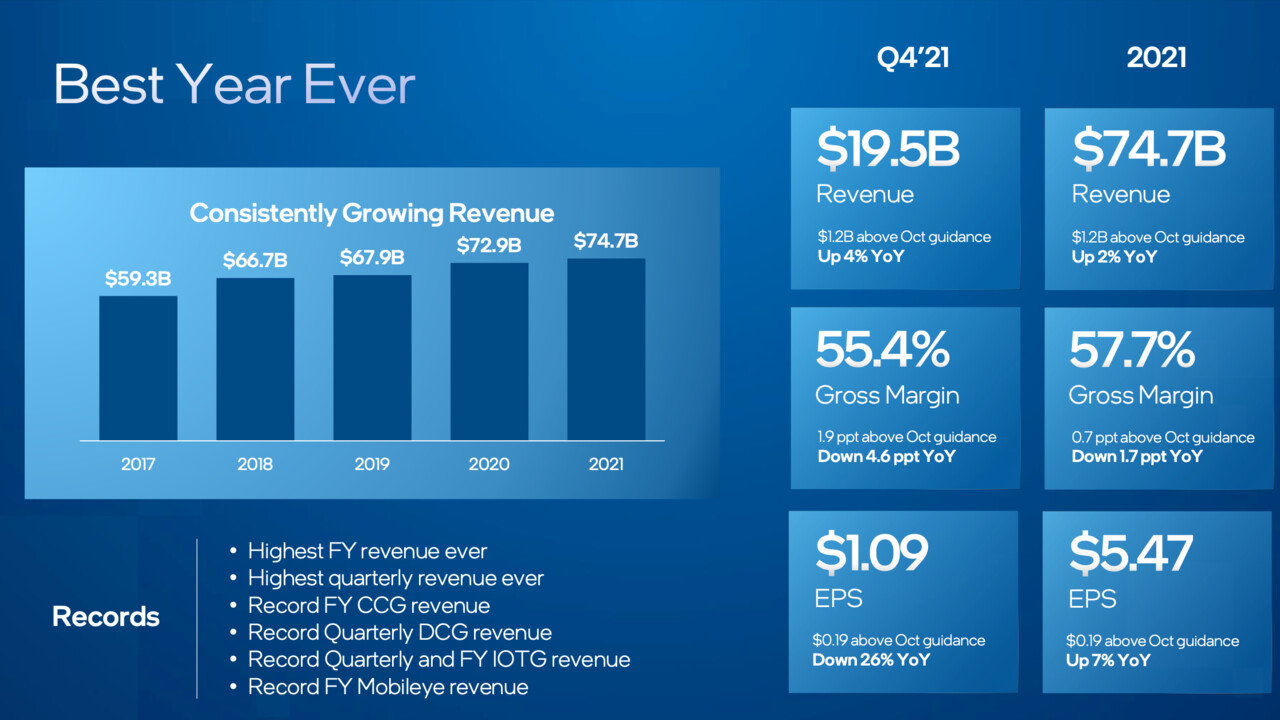

In Summe das beste Jahr der Firmengeschichte

Unterm Strich hat Intel im 4. Quartal 20,5 Milliarden US-Dollar Umsatz gemacht, der Gewinn lag bei 4,6 Milliarden US-Dollar. Der Umsatz stieg damit um drei Prozent im Vergleich zum Vorjahr, der Gewinn fiel um 21 Prozent. Das Gesamtjahr schloss Intel mit einem Plus von einem Prozent beim Umsatz (79 Mrd. USD) ab, der Nettogewinn betrug 19,9 Milliarden US-Dollar (Minus 5 Prozent).

Intel feiert beim Umsatz das beste Jahr seiner Geschichte, dennoch ist das Wachstum verglichen mit dem Wettbewerb das schwächste von allen.

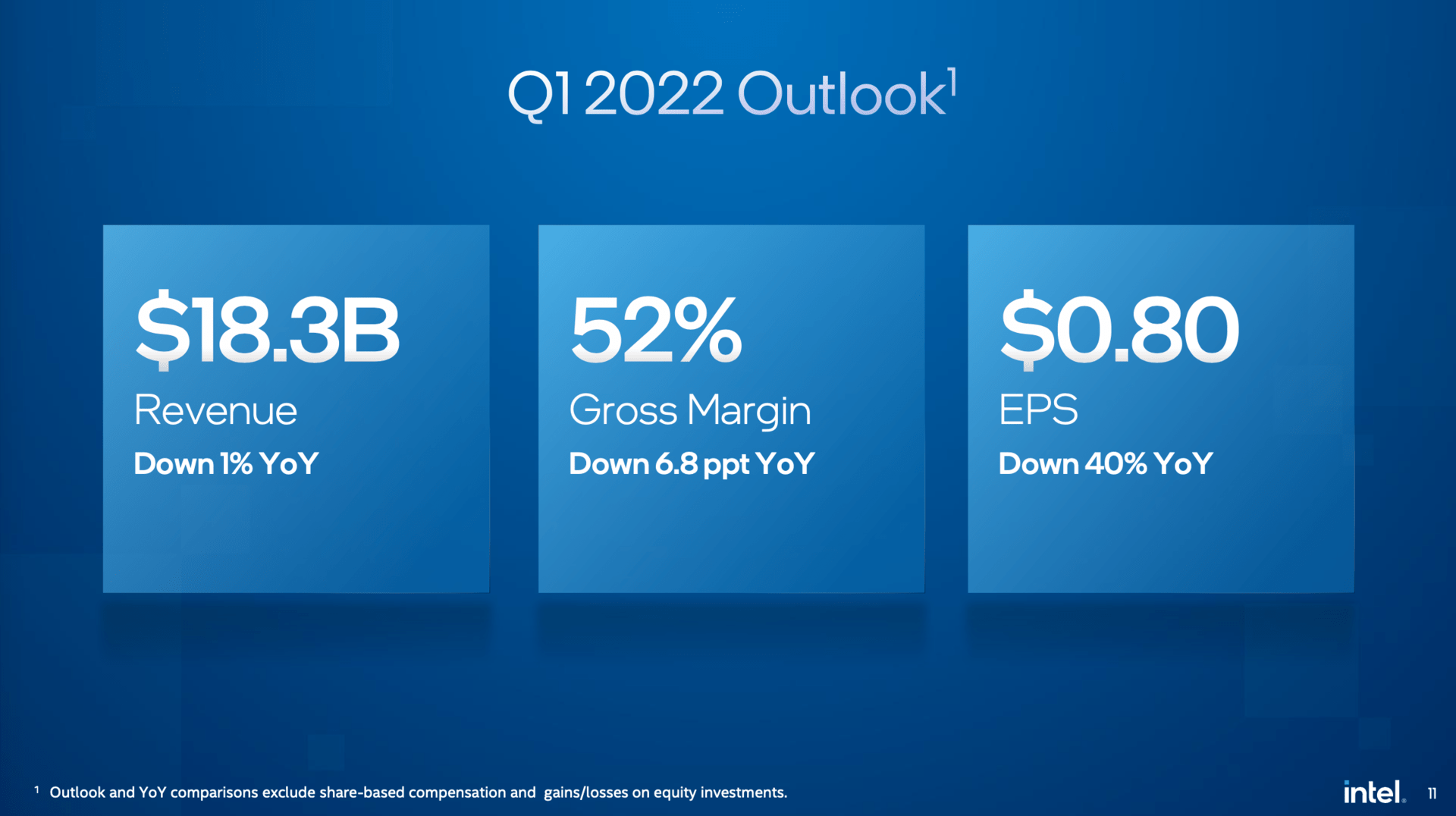

Am Ende ist es aber primär der Ausblick auf das neue Jahr, der die Aktie nachbörslich einmal mehr nachgeben ließ: Geringerer Umsatz, deutlich geringere Marge und Gewinne – das hört kein Analyst und Investor gern. Auf einem Investor Day im Februar will Intel die Strategie für das Jahr und die weitere Zukunft darlegen.