TSMC-Quartalszahlen: N7-Fertigung bleibt großes Problemkind während N3 startet

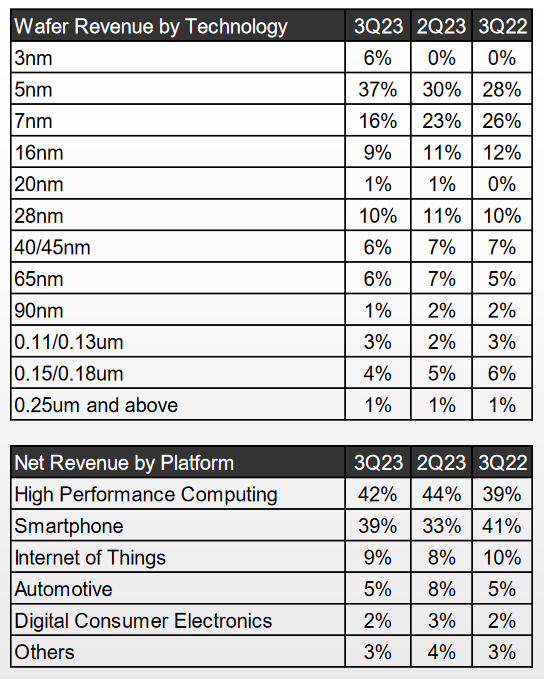

Sechs Prozent des Umsatzes entfielen bereits auf TSMCs neue N3-Fertigung, dennoch schwächelt das Geschäft insgesamt deutlich. Unterm Strich steht nämlich ein Umsatzrückgang von knapp elf Prozent gegenüber dem Vorjahr, der Gewinn brach sogar um fast 25 Prozent ein.

27 Prozent weniger 300-mm-Wafer verkauft

In den detaillierten Zahlen wird deutlich, woher der Umsatzrückgang kommt: Statt 3,9 Millionen Wafer, wie noch im dritten Quartal des Jahres 2022, hat TSMC in diesem Jahr im gleichen Zeitraum nur 2,9 Millionen Wafer zu Umsatz gemacht. Dieser signifikante Rückgang von 27 Prozent schlägt durch, der Umsatzrückgang um letztlich nur elf Prozent ist gestiegenen Durchschnittspreisen für im Schnitt höherwertige Produkte zu verdanken. Denn die Kombination aus Chips aus der N3-, N5- und N7-Fertigung macht 59 Prozent des Umsatzes aus.

N7 ist ein riesiges Problemkind

Während die High-End-Prozesse vor allem rund um N5 und dessen Ableger dank des PC-Segments gefragt sind, wird bereits bei N7 sichtbar, dass der Markt nach wie vor vorsichtig agiert und in dem Bereich vor allem noch Lagerbestände abbaut. N7 ist bereits das ganze Jahr das Problemkind, die unzähligen Fabriken für diese Produkte kämpfen seit vielen Monaten mit der Auslastung – und es ist sogar noch schlimmer geworden.

Produktverschiebungen von Kunden durch die Wirtschaftslage nebst schwachem Smartphone-Markt spielen auch heute noch mit hinein, N7 soll in den „kommenden Jahren“ dennoch gut genutzt werden. TSMC verweist hier auf ähnliche Probleme rund um 28 und 22 nm, als die ersten High-End-Prozesse verfügbar wurden. Heute sind diese stark gefragt, die Auslastung ist hoch. Dies ist zumindest die Hoffnung für N7 und dessen vielfältige Ableger.

N3 und GAA gehört die nahe Zukunft

N3 steht gerade erst am Anfang, im Jahr 2024 soll es richtig durchstarten, viele Kunden werden darauf wechseln, betonte TSMC. Einige davon sollen von N7- und N5-Prozessen wechseln, hier wird es dann interessant zu sehen sein, wie sich dieses Segment weiter entwickelt.

TSMCs Herausforderer Samsung und Intel rasseln bereits seit Monaten mit dem Säbel, was das Thema Gate all around (GAA) angeht. Intel will mit Intel 20A mit TSMC gleichziehen, laut Zeitplan sogar vorlegen – sofern er so umgesetzt wird wie geplant. N2 sei „on track“, betonte TSMC heute erneut, die Nanosheet-basierten Chips sollen 2025 erstmals in Produktion gehen. Auch das Thema Backside Power Delivery (BSPD) steht auf dem Plan und soll bei TSMC ebenfalls zum Ende des Jahres 2025 fertig sein, aber nicht vor 2026 in Produktion gehen.

TSMC: N3P ist wie Intel 18A, nur viel billiger

Auf die Nachfrage, was TSMC von Intels Bestrebungen zum Marktführer im Bereich der Technik hält, erklärte TSMC überraschend, dass N3P im Vergleich zu Intel 18A hinsichtlich Performance ziemlich ähnlich aufgestellt sei, jedoch zu viel besseren Kosten. Selten lässt sich TSMC zu solchen Aussagen in der Öffentlichkeit verleiten. TSMC erklärte hierzu, dass es die Konkurrenz keinesfalls unterschätze. Nach den unzähligen Auftritten von Intel in Richtung „beste Fertigung“ in den letzten Monaten, hielt es TSMC nun wohl ebenfalls für notwendig, ein Statement zu setzen. N3P ist für das Jahr 2025 in Produkten geplant, fertig entwickelt und bereit für die Serienproduktion soll der Prozess nächstes Jahr sein.

TSMC erklärte dazu, die Kosten im Bereich der Neuentwicklungen nicht anzufassen, eher bei der Kapazität zu sparen. Diese Aussage ist durchaus interessant, zuletzt ging das stets parallel Hand in Hand. Die Ausgaben (CAPEX) werden jedoch in naher Zukunft eher nicht steigen, in diesem Jahr sind 32 Milliarden US-Dollar vorgesehen und damit bereits weniger, als zum Jahresbeginn prognostiziert wurde.

Kosten senken und Pläne umsetzen

Vor allem die Kostensenkungen stehen deshalb nun im Fokus. Teure Übersee-Fabriken entwickeln sich nach Plan, müssen auf lange Sicht aber produktiver werden. Die bis Ende 2024 geplante Verdoppelung der Packaging-Kapazität bleibt bestehen, die Nachfrage flaut nicht ab, limitiert aber aktuell Projekte von Kunden.

Für das letzte Quartal erwartet TSMC noch einmal gute Umsätze von sogar bis zu 19,6 Milliarden US-Dollar und damit oberhalb der Erwartungen der Börse. Spannend bleibt jedoch die Frage, wie sich die Problemfelder entwickeln und wie der Blick dann ins Jahr 2024 geht.