VATM-Marktstudie 2017: Glasfaseranschlüsse verbreiten sich nur langsam

Politisch dreht sich die Debatte im Breitbandmarkt vor allem um den Ausbau der Gigabit-Netze in den nächsten zehn Jahren. Doch Stand 2017 fristen die direkten Glasfaseranschlüsse (FTTB/H) weiterhin ein Nischendasein, der Ausbau kommt nur langsam voran und obendrein ist noch die Nachfrage gering.

Das geht aus der TK-Marktstudie 2017 hervor, die die Unternehmensberatung Dialog Consult für den alternativen Provider-Verband VATM erstellt hat. Bei den Zahlen für 2017 handelt es sich um eine Prognose für das komplette Jahr.

Zahl der Breitbandanschlüsse wächst, FTTB/H bleibt Nische

Grundsätzlich wächst die Anzahl der Breitbandanschlüsse in Deutschland. 33 Millionen Anschlüsse sind es, die der VATM für dieses Jahr prognostiziert – eine Million Anschlüsse mehr als im Vorjahr. Der Löwenanteil entfällt dabei weiterhin auf die DSL-Festnetzanschlüsse, die machen 74,6 Prozent aus. 7,6 Millionen Breitbandanschlüsse schalten die Kabelnetzbetreiber (23 Prozent).

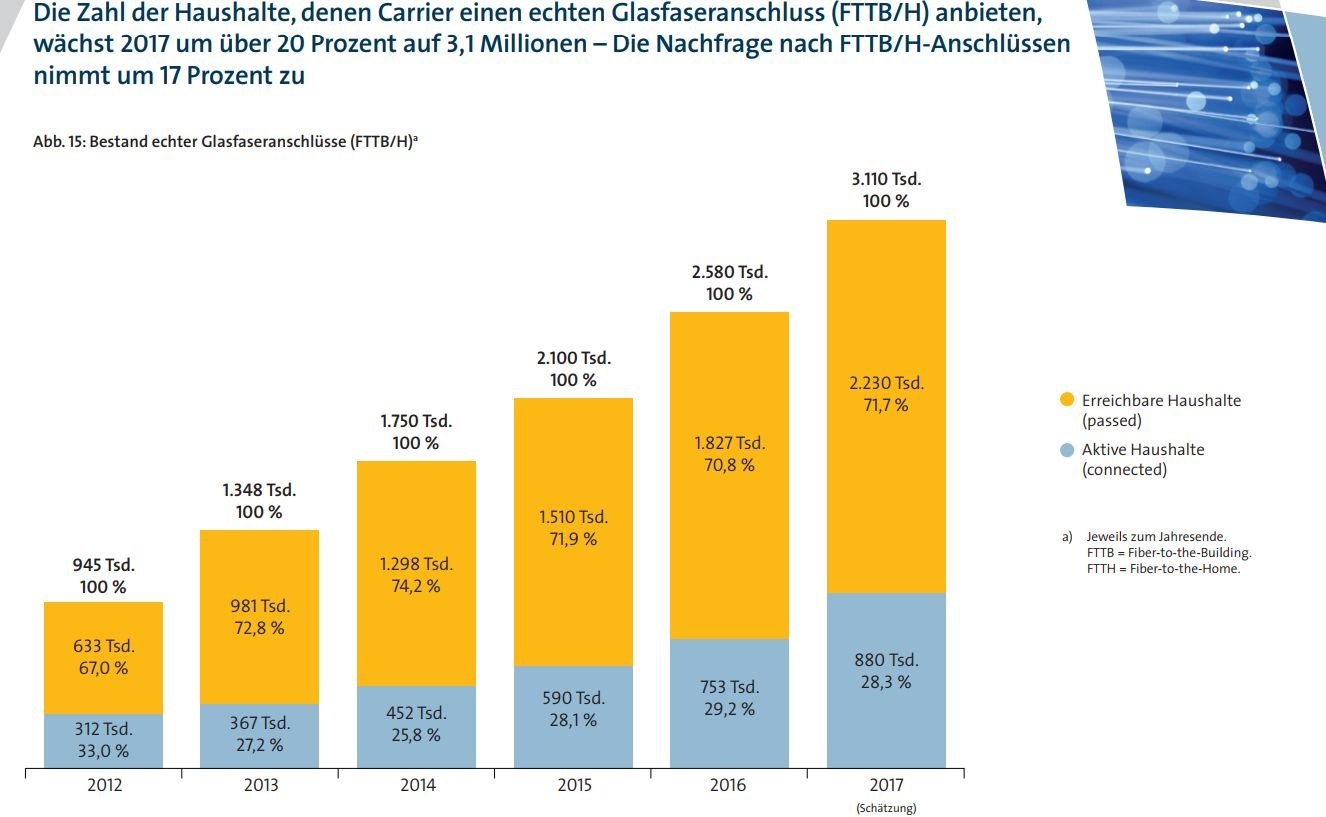

Trotz eines leichten Anstiegs gegenüber dem Vorjahr fristen die direkten Glasfaseranschlüsse (FTTB/H) weiterhin ein Nischendasein. Die kommen der Studie zufolge in diesem Jahr auf einen Anteil von 2,4 Prozent – das sind rund 880.000 Anschlüsse und damit 17 Prozent mehr als im Vorjahr. Wobei die Wettbewerber für sich reklamieren, 90 Prozent dieser Anschlüsse zu schalten.

Allerdings sind es insgesamt 3,1 Millionen Haushalte, die per FTTB/H an das Netz angeschlossen sind. Das bedeutet also: 71,7 Prozent der direkten Glasfaseranschlüsse finden keinen Abnehmer.

Das macht die Lage für die Netzbetreiber nicht einfacher. Denn Glasfaser gilt als Zukunftstechnologie, bei der Deutschland im internationalen Vergleich hinterherhinkt. Der Ausbau muss also kommen – samt der hohen Investitionen. Doch wenn solche Anschlüsse aktuell noch zu wenig nachgefragt werden, wird es für die Provider umso schwerer, die Investitionen wieder reinzuholen.

Branche kämpft mit sinkenden Umsätzen

Generell wird die Breitbandbranche von einem verschärften Wettbewerb geprägt. Laut der Studie wird der Gesamtumsatz in Deutschland im Jahr 2017 voraussichtlich von 59,7 Milliarden Euro um 1,5 Prozent auf 58,8 Milliarden Euro sinken. Was Professor Torsten J. Gerpott von Dialog Consult unter anderem mit den niedrigeren Preisen erklärt, die Kunden für die Dienste zahlen müssen.

Betrachtet man den gesamten Markt, profitieren derzeit noch die Kabelnetzbetreiber. Die können beim Umsatz weiterhin zulegen, von 5,3 Milliarden Euro im Jahr 2016 auf geschätzte 5,5 Milliarden Euro in diesem Jahr. Leichte Verluste verzeichnet die Telekom (2016: 21,8 Milliarden Euro; geschätzt 2017: 21,6 Milliarden Euro). Federn lassen müssen vor allem die Festnetz-Wettbewerber der Telekom, solche Anbieter kommen noch auf einen Umsatz von 31,7 Milliarden Euro – 0,9 Milliarden Euro weniger als im Vorjahr.

Führender Anbieter ist und bleibt die Deutsche Telekom, trotz leichtem Rückgang. Am Ende des Jahres wird der Konzern der Studie zufolge im Festnetz-Geschäft auf einen Marktanteil von 41,7 Prozent kommen. Die Festnetz-Wettbewerber schaffen 41,4 Prozent. Die restlichen 16,9 Prozent entfallen auf die Kabelnetzbetreiber.

Was der VATM aber beklagt, ist die immer dominanter werdende Rolle der Telekom. Demnach sind die Wettbewerber etwa stetig abhängiger von den Vorleistungsprodukten der Telekom. Statt einen direkten Zugang zur Teilnehmeranschlussleitung (TAL) zu erhalten, müssen die Anbieter vermehrt Layer-2-Bitstrom nutzen, um einen Anschluss über das Netz der Telekom zu schalten. Diese Vorleistungsprodukte sind aber teurer, sodass am Ende weniger bei den Wettbewerbern hängen bleibt. Unterstützt werde diese Tendenz noch durch Entscheidungen wie den Vectoring-II-Beschluss der Bundesnetzagentur, den der VATM nach wie vor kritisiert.

Für den Glasfaserausbau fordert der VATM daher eine klare und langfristige Regulierung. Der Vorwurf ist: Durch den Vectoring-Beschluss würde bestehende Glasfaser-Infrastruktur überbaut werden. Und so etwas dürfe sich nicht wiederholen. „Die Telekom wird dort, wo der Wettbewerb sie zum Ausbau mit echten Glasfaseranschlüssen treibt, alles daran setzen, ihre dominante Marktposition zu verteidigen. Regulierung mit Augenmaß muss eine Remonopolisierung verhindern“, so VATM-Präsident Martin Witt.

Investitionen in Netze leicht rückläufig

Im Vergleich zum Vorjahr sind die Investitionen in die Infrastruktur leicht rückläufig. 2016 erreichte die Branche den Spitzenwert von 8,2 Milliarden Euro, der in den Ausbau der Netze floss. In diesem Jahr sind es laut der VATM-Studie noch 7,9 Milliarden Euro.

Eine der politischen Streitfragen ist dabei stets: Wer investiert mehr? Und bei der Telekom sind es in diesem Jahr 4,0 Milliarden Euro (2016: 4,3 Milliarden Euro), bei den Wettbewerbern bleibt es bei 3,9 Milliarden Euro. Das Verhältnis ist also nahezu ausgeglichen. Wichtig ist an dieser Stelle allerdings, dass die Zahlen von der Summe abweichen, die die Telekom selbst nennt: Von rund fünf Milliarden Euro ist die Rede.

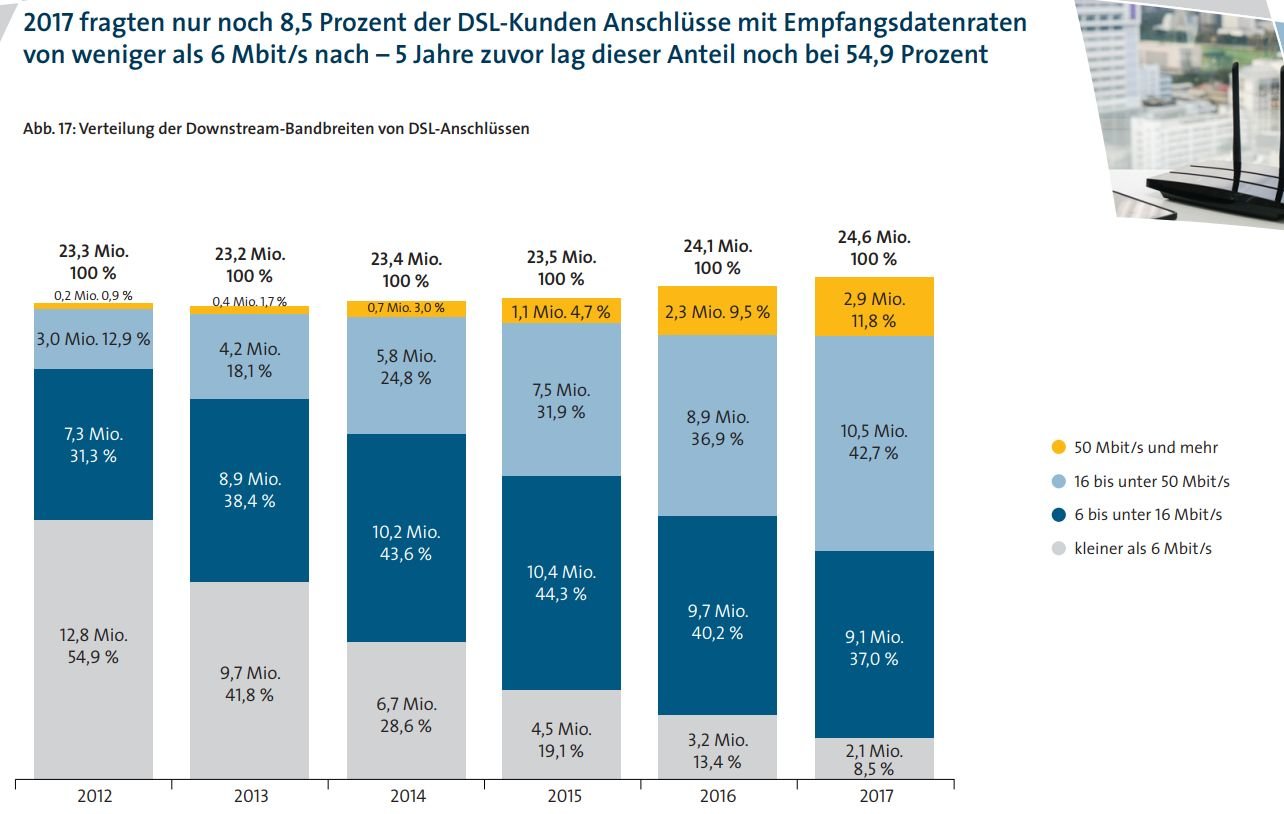

Mehrheit der Haushalte haben Anschluss, der 16 bis 50 Mbit/s bietet

Fortschritte gibt es derweil bei den Breitband-Geschwindigkeiten. Die Prognose für Ende 2017 besagt, dass 2,9 Millionen Haushalte bis dahin einen Anschluss nutzen, der 50 Mbit/s oder mehr bietet. Das entspricht einem Anteil von 11,8 Prozent. Die meisten Haushalte bewegen sich mittlerweile im Bereich von 16 bis 50 Mbit/s. Nur noch 2,1 Millionen Haushalte haben derweil einen Anschluss, der weniger als 6 Mbit/s bietet.

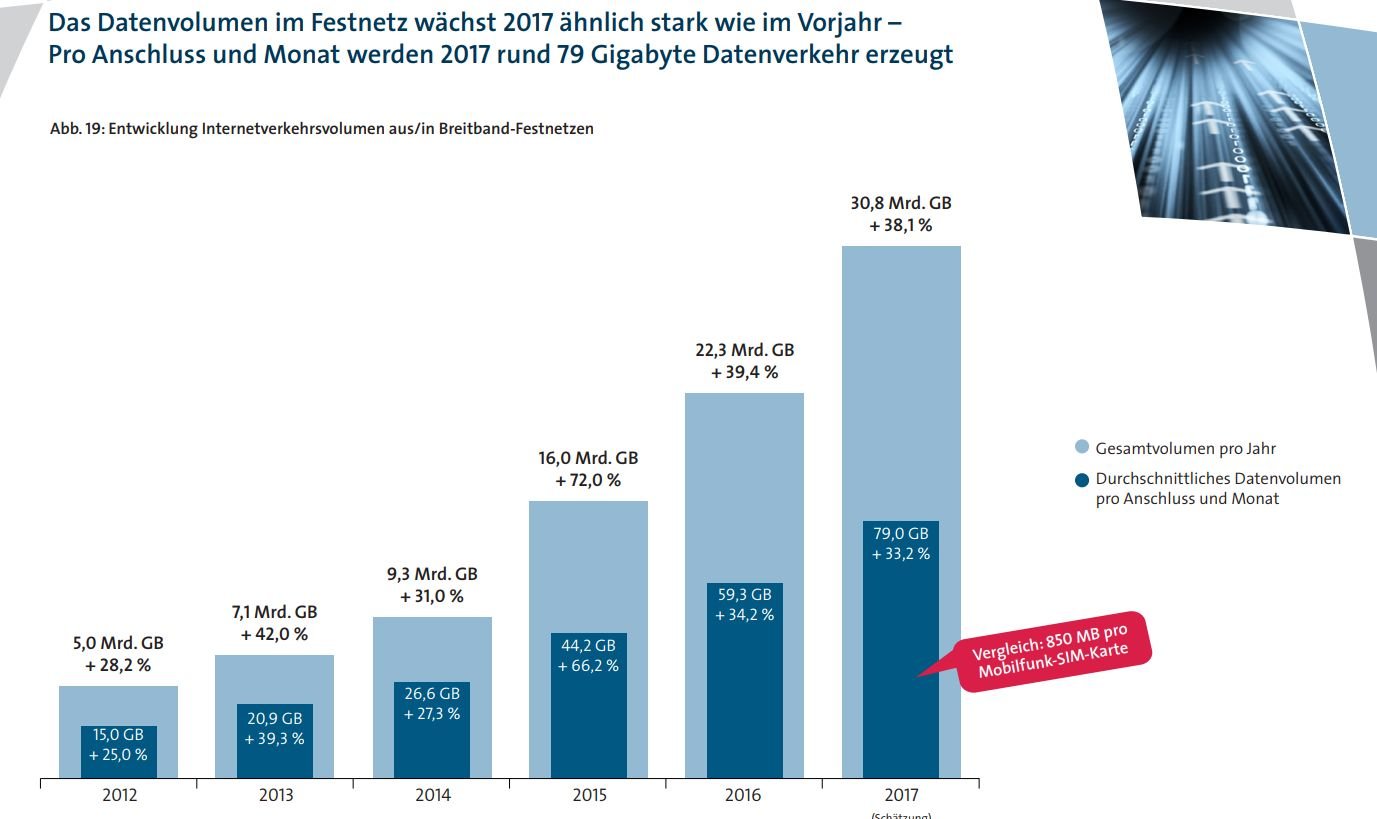

Ebenso wie die Geschwindigkeit wächst der Datenverkehr, der über die Netze abgewickelt ist. Wie schon im Vorjahr wird ein Anstieg von knapp 40 Prozent prognostiziert, sodass nun ein Wert von 30,8 Milliarden Gigabyte erreicht wird. Pro Anschluss sind das im Schnitt dann 79 GB, die monatlich verbraucht werden. Zum Vergleich: Im Mobilfunk sind es nur 850 MB.

Mobilfunk: Mehr Umsätze mit immer mehr Daten

Ebenso wie im Festnetzbereich sinken auch im Mobilfunk die Umsätze. 26,7 Milliarden Euro waren es im Jahr 2016, für dieses Jahr werden noch 26,2 Milliarden Euro prognostiziert. Erklären lässt sich das vor allem mit den rückläufigen Einnahmen bei den Sprachdiensten. Hier setzt sich die Tendenz der letzten Jahre fort: Während Messenger-Dienste wie Skype und WhatsApp bei den Sprachminuten weiter zulegen, sinkt der Anteil der Mobilfunk- und insbesondere der Festnetzanbieter. Selbst wenn die Messenger-Dienste nicht mehr so stark zulegen können wie in den letzten Jahren, bleibt die generelle Tendenz bestehen.

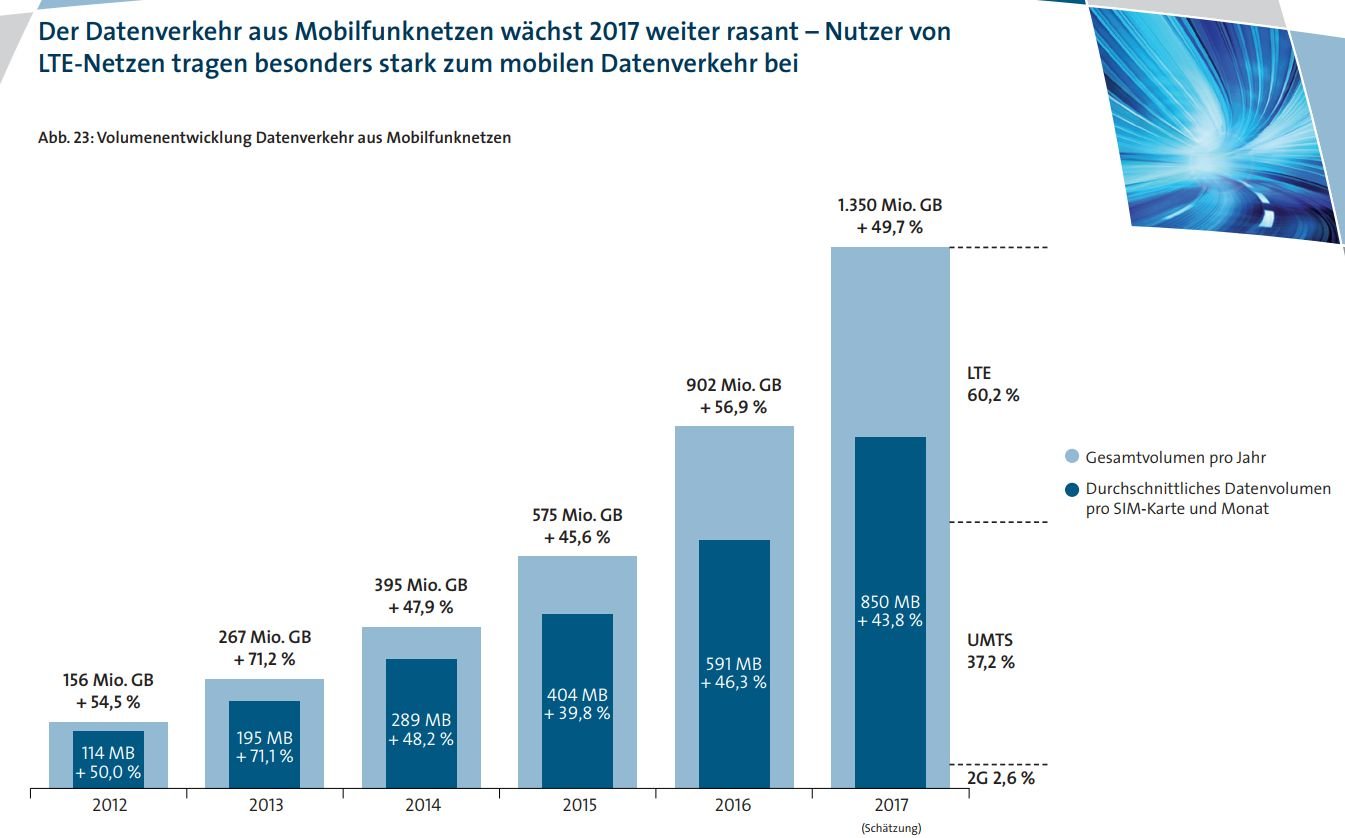

Dafür machen die Mobilfunkanbieter immer mehr Umsätze mit Datendiensten (inklusive SMS). Die Einnahmen sollen sich in diesem Jahr auf 13,2 Milliarden Euro belaufen, das ist knapp die Hälfte des Gesamtumsatzes. Und wie im Festnetz gilt: Das über die Mobilfunknetze abgewickelte Datenvolumen wächst deutlich. Prognostiziert werden für 2017 insgesamt 1,3 Milliarden GB, das ist ein Plus von 49,7 Prozent gegenüber dem Vorjahr. Pro Kopf sind es die bereits genannten 850 MB, was aber auch noch ein Zuwachs von 43,8 Prozent ist.

Bleibt noch die Frage: Wer ist denn der größte Mobilfunkanbieter in Deutschland? Bei der Anzahl der SIM-Karten prognostiziert der VATM einen Wechsel an der Spitzenposition. Vodafone wird der Studie zufolge bis zum Jahresende einen Marktanteil von 34,6 Prozent ergattern und damit Platz 1 von O2s Mutterkonzern Telefónica übernehmen. Der Konzern soll bei einem Marktanteil von 34,1 Prozent bleiben, knapp dahinter würde die Telekom mit geschätzten 31,3 Prozent folgen.

Nimmt man allerdings die prognostizierten Umsätze als Maßstab, liegt die Telekom vorne. Der Bonner Konzern nimmt demnach bis Ende 2017 8 Milliarden Euro ein und sichert sich so einen Marktanteil von 30,6 Prozent, Vodafone soll auf 6,6 Milliarden Euro (25,2 Prozent) kommen, bei Telefónica werden 6,3 Milliarden Euro (24 Prozent) veranschlagt. Der Rest entfällt auf Anbieter, die Zugänge über die Netze der großen Drei bereitstellen.