Quartalszahlen: TSMC schwimmt nach Sommer-Quartal im Geld

Mit Spannung blickt die IT-Welt auf TSMCs Quartalsbericht. Und wie üblich liefert der Auftragshersteller, sogar mehr als das. Denn der Gewinn legte um fast 80 Prozent zu und der Umsatz stieg sogar noch über die hohen Erwartungen.

Teure State-of-the-Art-Fertigung gefragt wie nie

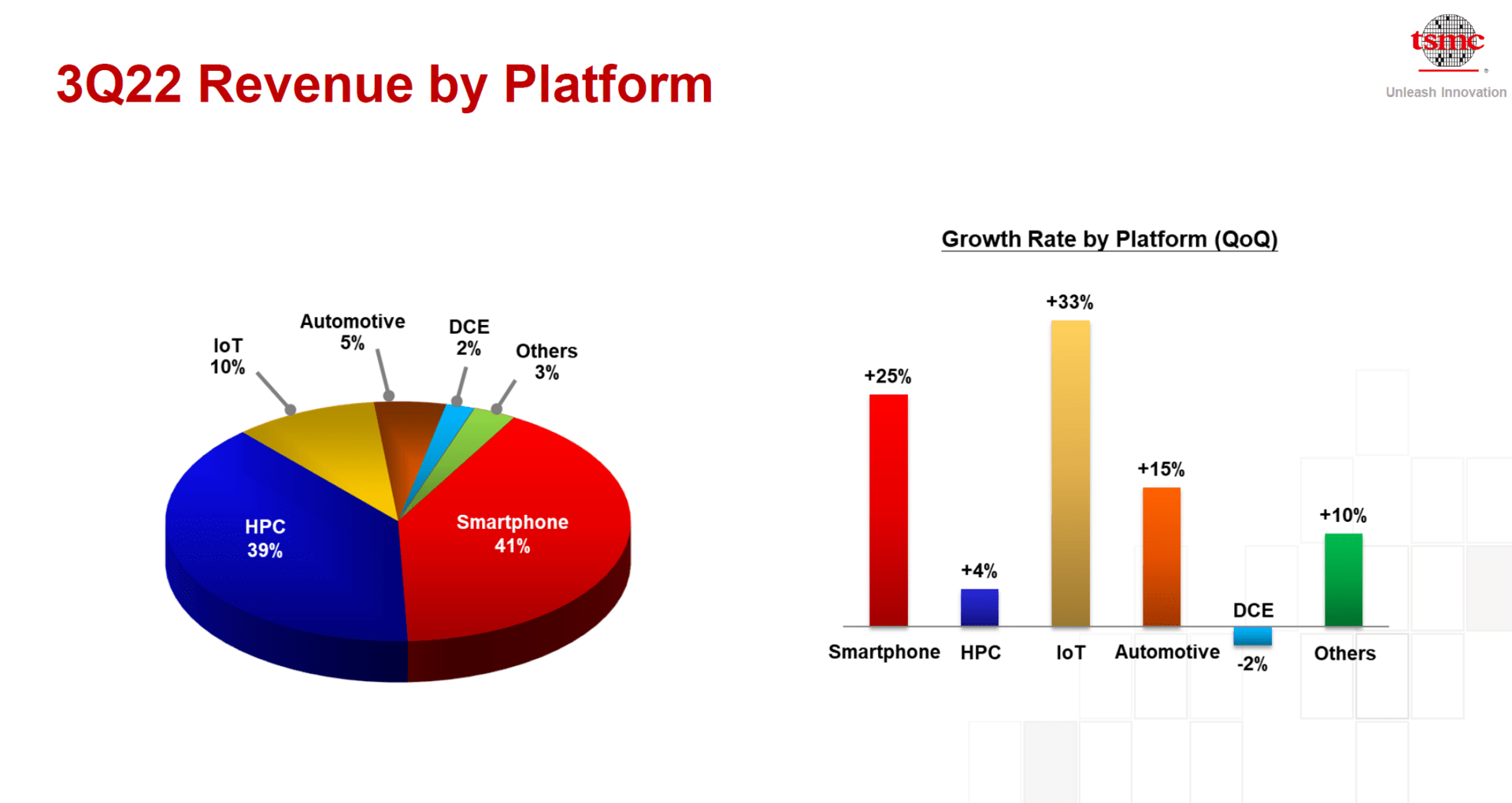

Es sind beinahe surreale Zahlen, die TSMC heute präsentiert. Denn während sich die PC-Branche auf den größten Abstieg seit Jahrzehnten vorbereitet respektive bereits mitten drin ist, kennt die Foundry noch immer nur den Weg nach oben. Denn sie ist nicht allein vom PC-Bereich abhängig, sondern das Smartphone übernahm traditionell im dritten Quartal wieder die Spitzenposition, die passenden Chips unter anderem für die neuen iPhones von Apple liefen in Millionenstückzahlen bei TSMC vom Band. Und diese sorgen nicht nur für viel Umsatz, sondern sind auch so teuer, dass TSMC viel Gewinn macht.

Denn bei einem Umsatz von 613 Milliarden New Taiwan Dollar (20,23 Milliarden US-Dollar) machte TSMC im dritten Quartal einen Nettogewinn von 281 Milliarden New Taiwan Dollar (9,27 Milliarden US-Dollar). Von einem derart guten Verhältnis von Umsatz zu Gewinn dürften viele Unternehmen aktuell nicht einmal träumen. Wie sehr sich das zugunsten von TSMC entwickelt hat, zeigen die Steigerungsraten im Vergleich zum Vorjahr: Der Umsatz legte um 48 Prozent zu, der Gewinn aber sogar um 80 Prozent.

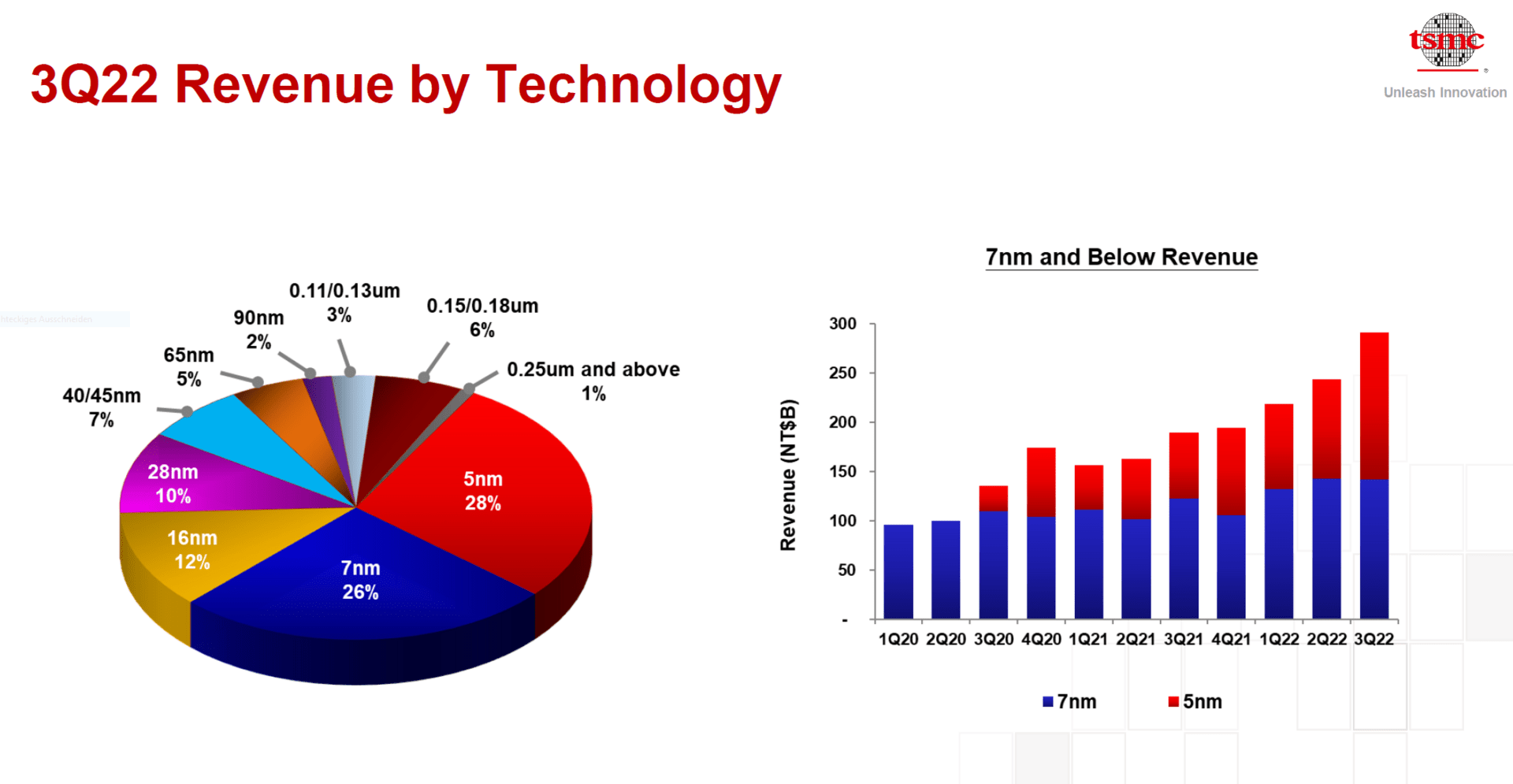

Bereits 28 Prozent der Umsätze mit Wafern macht TSMC mit den neuen 5-nm-Chips und dessen Ablegern auf Basis von N4 & Co. Die 7-nm-Fertigung und ihre Varianten kommen auf 26 Prozent der Umsätze. Diese Schere wird in den kommenden Monaten noch weiter auseinandergehen, denn viele Produkte auf Basis von N5 und N4 erscheinen erst in diesen Wochen und Monaten, das zurückliegende Quartal markierte quasi die Auftaktproduktion. Bei neuen Technologien gilt TSMC immer als sehr teuer aber auch zuverlässig, die Quartalszahlen untermauern dies. Apple, Nvidia, AMD und viele weitere Unternehmen zahlen deshalb diese Preise.

Kein Abschwung im vierten Quartal

Und genau diese neuen Produkte treiben TSMC auch im vierten Quartal an. Das Unternehmen erwartet nahezu den gleichen Umsatz, in der Spitze könnten es 20,7 Milliarden US-Dollar sein. Bei den Margen erwartet das Unternehmen ebenfalls keine größeren Änderungen.

Bei den Investitionsausgaben (CAPEX) wird TSMC am Ende dieses Jahres bei nur noch rund 36 Milliarden US-Dollar liegen, ursprünglich waren 40 bis 44 Milliarden US-Dollar für das gesamt Jahr prognostiziert. Auch auf Nachfrage wollte TSMC noch keinen groben Ausblick für 2023 geben. Kurzfristige Anpassungen durch Kunden werden nun genutzt, um die eigene Produktion zu optimieren statt auszubauen, aber auch verspätete Lieferungen von Maschinen und Tools führen zur Senkung. Die nicht ausgelastete N7-Produktion hat aber auch erste Folgen: Eine Phase in der neuen Fab in Kaohsiung, die genau auf die Technologie zielte, wird verzögert errichtet, nur der 28-nm-Teil bleibt im Plan. Alle anderen Fab-Ausbaupläne werden jedoch umgesetzt. Parallel dazu gab TSMCs CEO auf die Nachfrage nach einer Fabrik in Europa zu verstehen, dass nichts entschieden aber gleichzeitig alles offen sei.

Die Inventurkorrektur bei einigen Kunden wird bis Mitte 2023 andauern, glaubt TSMC, wenngleich sie sich nicht so betroffen sehen wie andere Unternehmen. Deshalb geht TSMC auch ins Jahr 2023 heute noch mit einer sehr positiven Aussicht. Auch im Jahr 2023 will TSMC nach dem Rekordjahr 2022 weiter wachsen.